49歳からつみたてNISAを始めようとしている「たのいけ」です。

楽天証券に口座開設を申込み、現在、税務署の審査の終了待ちの状態です。

待っている間に、色々調べて購入する銘柄を決めたいと思います。

金融庁「つみたてNISAの概要」には、つみたてNISAの投資対象商品は、「長期の積立・分散投資に適した一定の投資信託」と書かれています。

今回はこの投資信託について調べたことを紹介します。

これからつめたてNISAを始めようと思うけど、つみたてNISAで買える投資信託って何?と思っている方の参考になれば幸いです。

1. 投資信託って何?

前述した通り、つみたてNISAで購入できるのは、投資信託という金融商品です。

では、投資信託とは何でしょうか?

投資信託とは、「多数の投資家から資金を集めて、運用の専門家が分散投資・運用して得た利益を投資家に分配する金融商品」のことで、仕組みとしては、以下のようになります。

投資家(自分はここ)

↓

販売会社(楽天証券などはここ) ← 投資信託を売って資金を集める

↓

運用会社(委託会社ともいう) ←投資信託を組み立て、運用を信託銀行に依頼する・運用報告書の作成

↓

信託銀行(受託会社ともいう) ←依頼をされた投資信託の組み合わせて投資し、資金を管理する

↓

金融市場

2. 投資信託のメリット

投資信託の仕組みは分かりましたが、投資信託にはどんなメリットがあるでしょうか。

調べてみると、以下の5つのメリットがあることが分かりました。

- 少額の資産で始められる(多くの投資家から資金を集めるので、一人当たりの投資金額は少なくてすむ)

- 投資のプロに任せられる(素人が自分で情報収集して運用するより遥かに良いリターンが見込める)

- 分散投資ができる(国内外の債権や株などに分散して投資してリスクを軽減できる)

- 個人では直接投資することが難しい国などにも投資できる(新興国など)

- 運用状況の情報開示が徹底しており、運用状況が確認しやすい

少額で始められ、運用はプロに任せて分散投資でリスクを減らしつつ投資ができるというのは、初心者にとっては心強いです。

3. 投資信託のデメリット

投資信託にはメリットだけでなく、以下の5つのデメリットもあります。

- 元本保証がない(投資した資金が元本割れする可能性がある)

- コストがかかる(運用をプロに任せているので、その分の費用がかかる)

- 海外に投資していると、為替リスクがある(為替レートによって損が出ることもある)

- 債権に投資していると、金利リスクがある(債権価格は金利が上がると下がり、金利が下がると上がる)

- 信用リスクがある(国や企業が破産(デフォルト)して投資した資金が消える可能性がある)

これらのデメリットを許容しないと、投資信託を始めることはできません。

上記のデメリットを許容するには、最初に決めた方針通り「余剰資金(ヘソクリ)で無駄にしても苦にならない金額で投資する」ことを徹底するしかないと思います。

無理して投資にお金をつぎ込まないようにしようと、再度、心に誓いました。

4. 投資信託のコストについて

投資信託のデメリットに「コストがかかる」というのがありました。

販売会社・運用会社・信託銀行がボランティアで投資を手伝ってくれるはずは無く、それぞれに支払うお金があるのは当たり前ことですが、どのように費用がかかるのか調べてみると、以下の費用があることが分かりました。

上記のコストを全て合わせたものを、実質コストと言います。

なお、表中の「基準価額」とは、投資信託の値段のことで、一般的には1万口あたりの値段を基準価額として公表されています。

つみたてNISAでは、販売手数料はゼロで信託報酬も一定の水準以下のものしか取り扱っていないため、その分、普通に投資信託を買った時よりもお得になるということです。

あとは、他のコストに注目して、同じ内容なら、よりコストの安い投資信託を選ぶのが良いようです。

5. 信託契約期間って何?

金融庁「つみたてNISAの概要」の、つみたてNISAの投資対象商品の欄にある要件の中に、「信託契約期間が無期限または20年以上であること」とあります。

信託契約期間とは、信託開始日から償還日(投資期間満了日)までの期間のことで、これが20年よりも短いと、つみたてNISAで20年非課税期間があるのに、その途中で終わってしまうことになります。

このため、つみたてNISAの要件に「無期限または20年以上であること」というのが含まれている訳です。

つみたてNISAの対象商品は既に無制限または20年以上の信託契約期間のものしかありませんので、信託契約期間については心配する必要はないようです。

しかし、今後、つみたてNISA以外でも投資信託を購入して長期運用をしたい場合には、投資したのにすぐに終わってしまっては意味がありませんので、信託契約期間には注意が必要です。

6. 分配金って何?

金融庁「つみたてNISAの概要」の、つみたてNISAの投資対象商品の欄にある要件の中に、「分配頻度が毎月でないこと」とあります。

分配頻度とは、分配金が支払われる頻度のことで、つみたてNISAでは頻度は毎月でないことが要件になっているという訳です。

分配金とは、

- 投資信託を保有している間に定期的に投資家に支払われるお金のこと

- 投資信託によって、毎月支払われるものや、支払われないものがある

- 分配金が支払われると、その分、基準価格が下がる(集めた資金から分配されるため)

- 分配金には普通分配金と特別分配金の2種類がある

- 普通分配金は、運用益の中から捻出される(課税対象)

- 特別分配金は、元本を取り崩して捻出される(非課税)

というもので、分配頻度が多いとその分、基準価格が下がってしまいます。

長期運用するなら、分配頻度が低いもの(ゼロがベスト)を選ぶ必要があります。

また、つみたてNISAを毎年40万円きっちり購入している際に分配金が入ると、分配金はつみたてNISA非課税対象外になってしまうので、注意が必要です。

7. インデックスファンドとアクティブファンドって何?

投資信託を調べていると、インデックスファンド、アクティブファンドという用語を良く目にします。

インデックスファンドとアクティブファンドは、投資信託を運用方法によって分類した名称です。

インデックスファンドとは、日経平均株価指数や、今、話題のS&P500指数などの指数(ベンチマーク)に連動した動きを目指した運用方法の投資信託で、コストがアクティブファンドよりも安く、相場にそった値動きをするのが特徴です。

アクティブファンドとは、ファンドマネージャー(投資のプロ)が独自の方針で銘柄選定などを行って、指数を上回る成績を上げることを目指す投資信託で、インデックスファンドよりコストが高く、相場とは違った値動きをするのが特徴です。

アクティブファンドは、指数を上回る成績を上げることを目指していますが、一般的にはインデックスファンドの方が良い成績を残しているようで、コストの安さからも、初心者はインデックスファンドから始めることを推奨されていることが多いです。

つみたてNISAの対象商品(2021年1月21日現在)を見ると、

- インデックスファンド:167本

- アクティブファンド:19本

- ETF(上場株式投資信託):7本

となっており、つみたてNISAはインデックスファンド推しと言えるのではないでしょうか。

8. ETFって何?

つみたてNISAの対象商品(2021年1月21日現在)の中に、ETF(上場株式投資信託)というのがありましたが、これは何でしょうか。

ETF以外の投資信託と何が違うのでしょうか。

ETFとは、ETFそのものが上場しており、リアルタイムで価格が変動し、証券取引所が開いている時間であれば、リアルタイムで取引ができ、ETF以外の投資信託よりもコストが比較的安いのも特徴です。

一方、ETF以外の投資信託は非上場で、1日1回算出される基準価格で取引され、ETFよりもコストが高いという特徴があります。

リアルタイムで変動する価格をガン見して、タイミングを見計らって取引するというのは、初心者にはとてもできません。

投資の経験を積んだら、ETFを検討するのも良いかもしれません。

9. 投資対象について

金融庁「つみたてNISAの概要」には、つみたてNISAの投資対象商品は、「長期の積立・分散投資に適した一定の投資信託」と書かれています。

長期の積立については、以前調べて、投資は長く続けると元本割れしなくなる確率が段々高くなって来るということが分かっています。

それでは、分散投資というのはどういうものでしょうか。

金融庁「投資の基本」には、価格変動リスクを減らす方法の一つで、分散方法として以下の3つがあると記されています。

- 資産と銘柄の分散

- 地域の分散

- 時間の分散

(1) 資産と銘柄の分散

資産には色々な種類があり、資産の種類や値動きが同じようなものをグループ分けしたものを資産クラス(アセットクラス)といいます。

調べていて良く目にした資産クラスは以下の通りです。

現金や預金で持っていても増えないので投資しようということだったのに、資産クラスに現金や預金が分類されているのに驚きました。

よくよく調べてみると、現金や預金は元本保証されており、金額は預金でもほとんど変動しないため、自分の資産形成では、資産の底上げの役割をしてくれることが分かりました。

自分の投資の方針として、余剰資金でやると決めていましたが、これは単に、損してもおしく無い(ダメージが少ない)からという考えからでしたが、逆に余剰資金以外の資金が資産を下支えしているということまでは考えが至っていませんでした。

お金を増やすことばかりに目が行ってしまい、見落としていましたが、現金保有も大切であるということに気付かされました。

話しを投資信託に戻しますが、上記の資産クラスはそれぞれ値動きが違います。

全く逆という訳ではありませんが、値動きの上下の差が違ったり、逆に動いたりします。

これらを取り混ぜて保有することにより、ある資産クラスが暴落しても、他の資産クラスが値上がりしたり、下落幅が小さかったりして、総合的にひどく暴落することにはならないという状況を作り出すのが分散投資です。

逆にいうと、ある資産が高騰しても、他の資産の影響で総合的にあまり資産が増えなかったという場合もあります。

利益幅は落ちますが、暴落時の大損を回避する保険だといえます。

(2) 地域の分散

上記の表に債券・株式・REITでそれぞれ国内と外国の2種類が書かれていますが、同じ債券・株式・REITでも日本と外国では値動きが違います。

外国の債券・株式・REITの中には先進国株式と新興国株式という分類もあり、これもそれぞれ値動きが違います。

このため、色々な地域の資産クラスを購入することによっても、分散投資が可能となります。

(3) 時間の分散

投資のことを調べていると良く目にする「ドル・コスト平均法」というのが、この時間の分散です。

定期的に定額購入することでその時点での価格で金融商品を買うため、値上がりしても、値下がりしても、同じ金額で購入することになります。

購入金額は変わりませんので、値上がりした時は少ししか購入できず、値下がりした時には多く購入することになり、まとめ買いした時よりも多く購入することができるというものです。

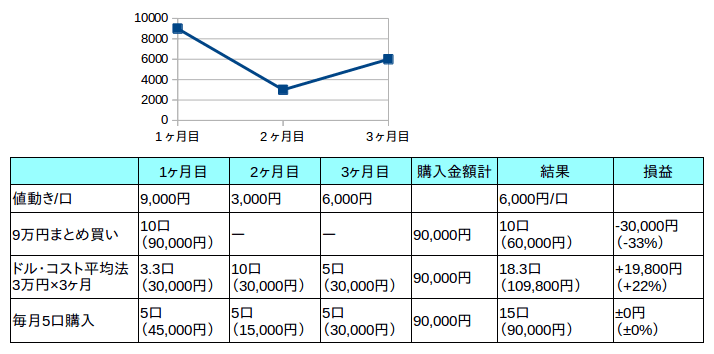

多く購入できると、どう良いのかピンとこなかったので、比較対象も含めて、以下の3パターンで計算してみました。

- 同じ9万円で最初にまとめ買いした場合

- ドル・コスト平均法で毎月3万円づつ3ヶ月買った場合

- 毎月5口づつ購入した場合

値動きは、1ヶ月目から2ヶ月目で6,000円下げ、3ヶ月目は盛り返しましたが、1ヶ月目のよりも3,000円値下がり(-33%)しているという状況を設定しました。

まとめ買いした場合はこの値動きの頭と最後の影響をもろに受け、30,000円の損失です。

しかし、ドル・コスト平均法だと、まとめ買いした時よりも多く購入することができ、1ヶ月目の水準まで値が戻らなかったにも関わらず、19,800円の利益を出すことができました。

また、毎月5口づつ購入した場合は±0で、まとめ買いよりも値動きの影響は受けていませんが、ドル・コスト平均法のように利益を出すまでには至っていません。

同じ9万円を使って、リターンが一番期待できるのが、ドル・コスト平均法という訳です。

なお、ドル・コスト平均法でも、ずっと値下がりしている状況では損失が出ます。

先ほどと同様に、今度は毎月3,000円づつ値下がりする値動きで計算してみました。

まとめ買いした場合と、毎月5口購入した場合ほどではありませんが、損失が出ました。

ちょっとおもしろくなってきたので、毎月3,000円づつ値上がりした場合はどうなるかも計算してみました。

ストレートに値上がりしていくと、3つの手法では、ドル・コスト平均法が一番利益が少なくなってしまいました。

ですが、金融商品がストレートに上がったり下がったりすることは、まずありません。

いつもジグザグと上がったり下がったりしています。

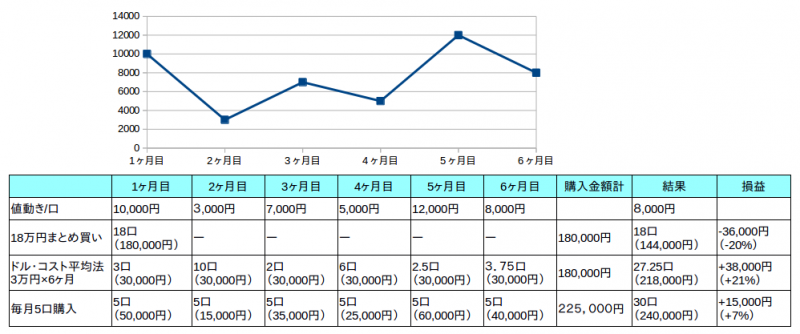

このため、期間を伸ばして、もう少しジグザクした値動きではどうかを最後に計算してみました。

1ヶ月目を10,000円に設定して、そこから大きく下げて、1回は12,000円まで上がるも、最終的に8,000円まで落ちたという設定で計算しましたが、ドル・コスト平均法が一番利益を上げることができました。

総合すると、ずっと値下がりするとやはり損が出ますが、ジグザグ動いていけば、まとめ買いや毎月同数購入よりも成績が良くなることが分かりました。

まとめ

今回は、投資信託について色々調べて、ある程度理解できたと思います。

投資信託は運用をプロに任せるため、初心者の自分が売買するよりも遥かに良い成績が見込めます。

その反面、信託報酬などのコストがかかることになりますが、つみたてNISAでは販売手数料がノーロードで、信託報酬の率の低いもので、基準価格の減少になる分配金の出る頻度が少ないものしか対象となっていないので、普通に投資信託をするよりもお得にできます。

運用面では、インデックスファンドで始めるのが堅実で、その中でも資産と銘柄と地域を分散することによってリスク(値動きの上下幅)を緩和することができ、定期的に定額で購入するドル・コスト平均法で購入することで、値動きによっては値下がりしても利益を得ることができることが分かりました。

これらを踏まえ、手数料等のコストができるだけ安いインデックスファンドで、分散投資を念頭に購入する銘柄を絞っていきたいと思います。